住宅の購入を検討するときに、必ずついてくるのが資金問題。

多くの人が、銀行からの借り入れや長年積み立てた貯金を切り崩して、住宅の購入資金を用意されると思います。

そんな時に頼りたくなるのが、両親や祖父母だと思うのですが、実際に新築住宅を購入した343人を対象にした調査では22%もの人が、両親や祖父母から資金提供を受けているという調査結果も出ています。

出典:https://www.frk.or.jp/information/2020shouhisha_doukou.pdf

この4月に行われた建築物省エネ法の改正で、説明義務制度も新たに始まり、省エネ性能の高い住宅への関心がさらに高まってくることが予想されますので、今回の制度を利用して、省エネ性能の高い住宅の購入をあとおししてみてはいかがでしょうか。

建築物省エネ法がわかる!

無料ガイドブックプレゼント!

建築物省エネ法がわかる

無料ガイドブックプレゼント!

マニュアルでは分かりずらい内容も図を使ってかんたんにまとめました。外注を検討されている方や時間がなくて省エネ計算を勉強している時間がとれない方におすすめの1冊です。(全47ページ)

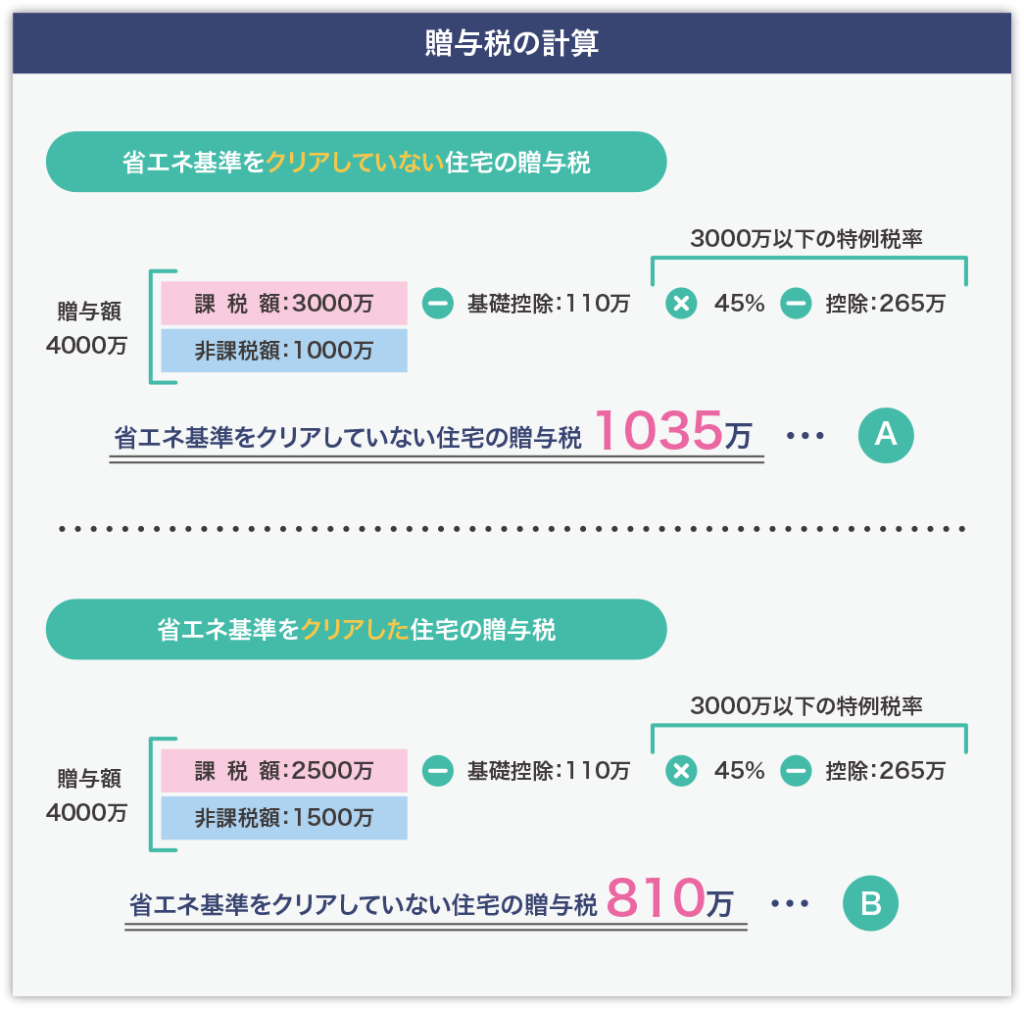

それでは早速、省エネ基準をクリアすることで、どれくらいの節税につながるのかを具体例を交えて見ていきましょう。

4000万の住宅を購入したときの適用例

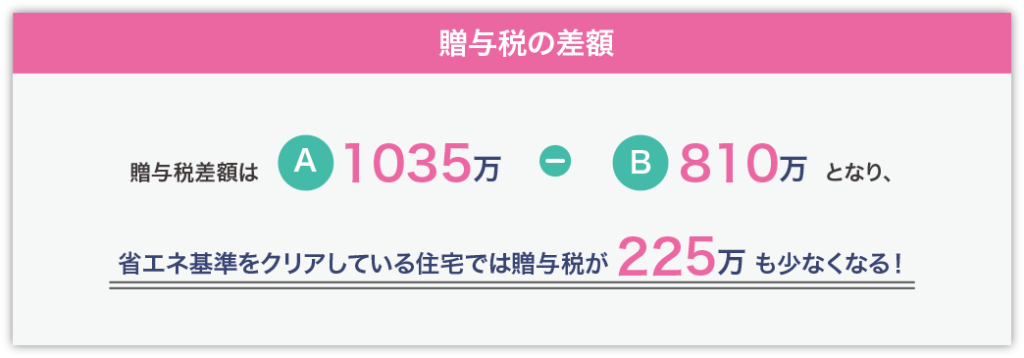

令和3年4月に4000万の物件を両親からの資金提供を受けて新築した場合、省エネ基準をクリアしている住宅とそうでない住宅とでは支払う贈与税が225万も変わります。

具体的な計算は次の様になります。

※贈与税は「相続時精算課税制度」と「暦年課税」のどちらかを選択できますが、「相続時精算課税制度」は利用するための条件がいくつもあるため、今回は「暦年課税」を用いて算出していきます。

今回の場合、省エネ基準をクリアしていない住宅だと、両親から受け取った4000万のうち1000万が差し引かれ、さらに基礎控除額の110万を引いた2890万に3000万以下の贈与額に適用される税率45%と控除額265万を当てはめて計算すると、支払いを求められる贈与税1035万が算出されます。

税率出典:https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4408.htm

控除額出典:http://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_tk2_000018.html

次に、省エネ基準をクリアした住宅を見てみましょう。

省エネ基準をクリアしている住宅の場合、両親から受け取った4000万のうち、1500万が課税対象から差し引かれます。

この時点で、省エネ基準をクリアしていない住宅と、500万もの差が生まれています。

先ほどと同じように、基礎控除額を引いた2390万に3000万以下の贈与額に適用される税率45%と控除額265万を当てはめると、贈与税は約810万になります。

その差額、なんと225万。

省エネ計算などの費用を差し引いても200万以上も節税になります。

省エネ性能の高い家は環境にやさしく、体にもいいですし、光熱費が安くできるのでランニングコストが低く抑えられ、さらに節税にもなる。

建築主にとって非常にメリットの多い、省エネ基準をクリアした住宅をすすめてみませんか?

では実際にこの制度の概要や、利用するための要件を見ていきましょう。

贈与税非課税措置の概要と流れ

今回の制度では、自分たちが住むために住宅を新築、取得、増改築等した場合に利用できます。

※借入金の返済には使えません。

これらに使用する資金を父母や祖父母などの直系尊属から、贈与によって取得した場合に、500万円から最大3,000万円までの贈与税が非課税となります。

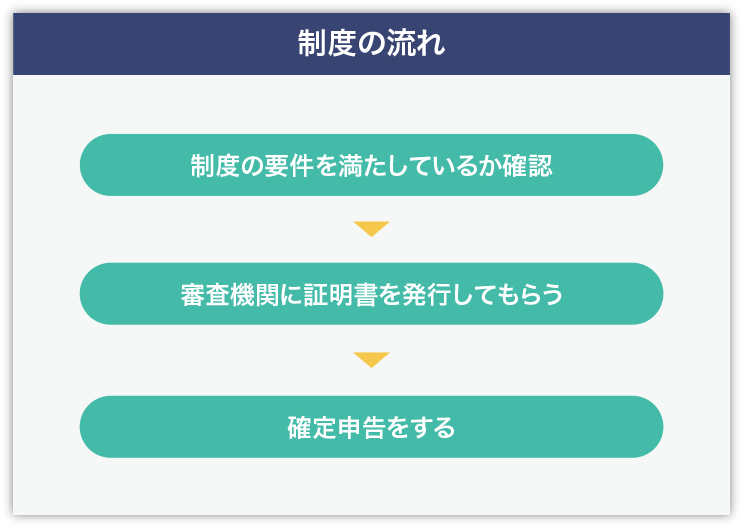

制度の大まかな流れはこうです。

ではこの流れに沿ってひとつずつ見ていきましょう。

利用するための3つのポイント

贈与税非課税措置を利用するためには、まず、利用するための要件を満たしていることを確認する必要があります。

その要件には受贈者の要件と家屋の要件があり、全ての要件を満たすことで贈与税の非課税措置が受けられます。

非課税額は住宅の契約をした年や、適用された消費税率によって決まり、その上「質の高い住宅の基準」をクリアすると、非課税額が500万円の増額になります。 非課税額をまとめたのが下記の表です。

出典:国土交通省:住宅取得資金に係る贈与税の非課税措置の概要

※個人間売買によって既存住宅を取得した場合は、「消費税8%の適用を受けて住宅を取得した方」の表が適用されます。

それでは、それぞれの要件を詳しく見ていきましょう。

ポイント1:受贈者の要件

受贈者は次の6つの要件を満たすことが必要になります。

- 贈与時に日本国内に住所を有していること

- 贈与時に贈与者の直系卑属であること

- 贈与年の1月1日において、20歳以上であること

- 贈与年の合計所得金額が2,000万円以下であること

- 贈与年の翌年3月15日までに、住宅取得等資金の全額を充てて住宅用の家屋の新築もしくは取得または増改築等をすること

- 贈与年の翌年3月15日までにその家屋に居住すること、又は、同日後遅滞なくその家屋に居住することが確実であると見込まれること

ポイント2:家屋の要件

家屋の要件は新築と取得の場合と増改築の場合とで要件が異なります。

新築と取得の場合

- 新築または取得した住宅の床面積が50㎡以上240㎡以下で、かつその家屋の床面積の2分の1以上に相当する部分が受贈者の居住に供されるものであること

※区分所有建物の場合はその専有部分の床面積

※合計所得金額が1000万円以下の者については下限を40㎡に引き下げる - 取得した住宅が次のいずれかに該当すること

・建築後使用されたことのないもの

・建築後使用されたことのあるもので、その取得の日以前20年以内(耐火建築物の場合は25年以内)に建築されたもの

・建築後使用されたことのあるもので、耐震基準適合証明書、建設住宅性能評価書の写し、既存住宅売買瑕疵保険付保証証明書のいずれかにより、地震に対する安全性の基準に適合すると証明されたもの

増改築等をする場合

- 増改築等後の住宅の床面積が50㎡以上240㎡以下で、かつその家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであること

※区分所有建物の場合はその専有部分の床面積

※合計所得金額が1000万円以下の者については下限を40㎡に引き下げる - 増改築等の工事が、自己が所有し、かつ、居住している家屋に対して行われたもので、一定の工事に該当することにつき「増改築等工事証明書」により証明されたものであること

- 増改築等の工事に要した費用の額が100万円以上であること

増改築等の一定の工事とは次の物をいいます 。

- 増築、改築、建築基準法上の大規模の修繕または大規模の模様替え

- マンションの場合で、床または階段・間仕切り壁・主要構造部である壁のいずれかのものの過半について行う修繕又は模様替え

- 家屋の一室(居室・調理室・浴室・便所・洗面所・納戸・玄関・廊下のいずれか)の床又は壁の全部についての修繕または模様替え

- 一定の耐震改修工事

- 一定のバリアフリー改修工事

- 一定の省エネ改修工事

- 給排水管・雨水の侵入を防止する部分に係る修繕または模様替え(リフォーム工事瑕疵担保責任保険契約が締結されているものに限る)

- 「質の高い住宅」(増改築等)の基準に適合させるための修繕または模様替え

ポイント3:質の高い住宅の基準

質の高い住宅基準とは、次の3つ基準で、このうちどれかひとつの基準をクリアすることで、非課税枠が500万円加算されます。

- 断熱等性能等級4または、一次エネルギー消費量等級4以上の住宅

- 耐震等級(構造躯体の倒壊等防止)2以上または免振建築物の住宅

- 高齢者等配慮対策等級(専用部分)3以上の住宅

また、上記の基準を満たしている事は次の書類で証明します。

新築住宅の場合

次のいずれかの書類

- 住宅性能証明書

- 建設住宅性能評価書の写し

- 長期優良住宅認定通知書の写しと、住宅用家屋証明書の写し、または認定長期優良住宅建築証明書

- 低炭素建築物新築等計画認定通知書の写しと、住宅用家屋証明書の写し、または認定低炭素住宅建築証明書

中古住宅と増改築等の場合

次のいずれかの書類

- 住宅性能証明書

- 既存住宅に係る建設住宅性能評価書の写し

建築物省エネ法がわかる!

無料ガイドブックプレゼント!

建築物省エネ法がわかる

無料ガイドブックプレゼント!

マニュアルでは分かりずらい内容も図を使ってかんたんにまとめました。外注を検討されている方や時間がなくて省エネ計算を勉強している時間がとれない方におすすめの1冊です。(全47ページ)

用語説明

| 用語 | 意味 |

|---|---|

| 住宅性能証明書 | 住宅性能証明書とは、「その住宅は良質な住宅である」ということを証明するための書類で、住宅性能評価書の一部。 |

| 認定長期優良住宅建築証明書 | 長期にわたり良好な状態で使用するための措置が講じられた優良 な住宅の建築・維持保全に関する計画を「長期優良住宅の普及の促進に関する法律」に基づき 認定するもの |

| 低炭素建築物新築等計画認定通知書 | 二酸化炭素の排出の抑制に資する建築物で、所管行政庁(都道府県、市又は区)が認定を行うもの |

| 既存住宅売買瑕疵保険付保証証明書 | 家屋の取得の日前2年以内に締結されたものに限る |

| 直系尊属 | 父母・祖父母など自分より前の世代で、直通する系統の親族のことです。 また、養父母も含まれます。 叔父・叔母、配偶者の父母・祖父母は含まれません。 |

| 相続時精算課税制度 | 受贈者が2,500万円まで贈与税を納めずに贈与を受けることができ、贈与者が亡くなった時にその贈与財産の贈与時の価額と相続財産の価額とを合計した金額から相続税額を計算し、一括して相続税として納税する制度 |

| 暦年課税 | 年間110万円の基礎控除がありる。 贈与税の課税対象となる1年間に受けた贈与の総額から基礎控除額を差し引いた金額に対して課税される制度 |

| 受贈者 | 贈与を受けた人のこと |

まとめ

いかがでしたでしょうか、こういった制度があることを知れば、ご両親に相談してみるきっかけにもなりますし、ご両親も資金提供を決断しやすくなるのではないでしょうか。

元々借り入れを検討していたのならば、その借入額やその利息などの大きな節約につながります。

最後に確定申告を行うために、資料をそろえる手間などはありますが、健康面や費用面で長期にわたって多くのメリットをもたらしてくれるものだと思いますので、積極的に取り入れてみてはいかがでしょうか。

建築物省エネ法がわかる!

無料ガイドブックプレゼント!

建築物省エネ法がわかる

無料ガイドブックプレゼント!

マニュアルでは分かりずらい内容も図を使ってかんたんにまとめました。外注を検討されている方や時間がなくて省エネ計算を勉強している時間がとれない方におすすめの1冊です。(全47ページ)

全国200社を超えるお客様の設計関連業務を幅広くサポート!